|

ストラクチャード・ファイナンス

ストラクチャード・ファイナンス(英:Structured Finance仕組み金融)は、その名の通り「仕組み」を使う金融技術だということができるが、その本質は信用リスクをコントロールする技術、すなわちクレジット・エンジニアリングだという点である。 クレジット・エンジニアリングについては下記。 ストラクチャード・ファイナンス商品等を評価するためのポイントは大きく分けて3つの点にまとめることができる。それは、「倒産隔離」、「キャッシュフロー分析」、「スキーム関係者の業務遂行能力」である。この3点を包括的に評価するためには、定量面と定性面の両面を見ることが必要であり、ストラクチャード・ファイナンス格付は、定量評価と定性評価の両方の分析を通じて付与する。したがって、定量評価に限定すれば「AAA」格相当と評価されたとしても、定性評価の結果、より低い格付を付与することがある[1]。 20世紀第4半期最大の新商品であるデリバティブ(金融派生商品)は、実体取引の外側に派生取引という世界を生み出すことによって、ある意味でプラス・サムのビジネス領域を生み出した。これに対して、ストラクチャード・ファイナンスは、金融自由化の大きな流れの中で、これまで制度に守られてきた金融の機能を分解し、経済全体の効率性を高める触媒としての機能を果たしている[2]。 格付け機関によるストラクチャード・ファイナンスの定義スタンダード&プアーズ社はストラクチャード・ファイナンシングを異なるいくつもの証券化商品として格付けている。一般に、これら証券は企業が生み出すキャッシュフロー能力から、資産プールもしくは資産の価値を担保に負債債券を証券化したものになる。資産を発行人のファンドと他の資産を分けて考える立場を取ることにより、債券保有者の元(原)本が保守され、ストラクチャード・ファイナンシングは、担保証券の仕組みを含有しており、伝統的な債券投資とは異なるものであり、信用力の源泉である会社の稼ぐ力からなる。 ところが、S&P社もしくは市債の債券格付けは、債券については債務者の信用力の現在評価であり、ストラクチャード・ファイナンシングの格付けは債務者の信用力を考慮してない。である代わりに、ストラクチャード・ファイナンシングの格付けが、資産プールもしくは、資産能力が直接に投資家への債券における評価をつけるベンチマークとなるべきである。[3] 2.ムーディーズ社 「ストラクチャード・ファイナンスという用語は1980年代に発展したものであり、きわめて多様な債券と関連証券を指しているが、投資家に対する返済義務を裏付けるものとして、1.ある種の金融資産の価値2.第三者による信用補填の少なくとも一方を用いることを共通項としている。高い格付けを得るために、この療法を裏付けとするケースが極めて多い。ストラクチャード・ファイナンスの前進は通常の担保付債券であり、この場合には特定の資産に対する担保権、ディフィーザンス条項などによって信用を支えている。しかし、通常の担保付債権では、発行体の収益力を元利返済の源泉とするのが一般的である。これに対してストラクチャード・ファイナンスでは、個々の証券に対する元利返済の負担を負うのは発行体ではなく、資産プールが第三者になっている」[3] SPV/SPC仕組みの中核をなすものがSPV(Special Purpose Vehicle)あるいは、conduit(「導管体」)の利用をあげることが一般的である。証券化は、さまざまな資産を最終的に証券の形に変換する技術なので、このため何らかの仕組みが必要になる。この仕組みの最も典型的なものがSPVであり、証券化と呼ぶことができるスキームでは必ず利用されているといってよい。SPVは主として証券化の対象となる原資産を有価証券の形に変換する機能を担っているが、機能を支障なく果たすためにはSPVに原資産から流れ込むキャッシュ・フローが、途中で減少することなく商品の側に流れ出さねばならない。この場合、最大の曲者がSPVに課せられる法人税である。SPVが原資産から受け取る収益と証券化商品に対して支払う金利が税法上それぞれ収益・費用と取り扱われる限り問題は生じないのだが、さまざまな理由で税法上が配当とみなされる可能性がある。巨額の法人税課税がSPVに対してなされてスキームが崩壊してしまうのである。

SPC(特別目的事業体,特定目的会社)というのは狭義の意味でタックス・ヘイヴンに設立された株式会社のことを指す。もちろん、SPCをタックス・ヘイヴン以外で設立することもある。アメリカの場合、会社法の制約が緩やかなデラウェア州を使うことが多い。タックス・ヘイヴンとは(税金避難地)、産業振興等の目的から、海外から進出してくる企業に対して法人課税に代表される課税の全部または一部を免除しているか、極めて低い税率しか適用していない国をいう。ストラクチャード・ファイナンスでなじみの深いところでは、ケイマン諸島、バミューダ、蘭領アンチルス、バハマが挙げられる。信託勘定は自動車ローンを信託受益権という有価証券に転化するために利用されている。このような機能をファイナンスの形式転換という。証券化の場合は「有価証券」に転換する必要があるので、有価証券を発行することのできる主体である必要がある。日本の場合、信託の利用がきわめて制限されているので、「有価証券」が必要な場合はSPCを利用することが中心となる。 1.チャリタブル・トラスト(慈善信託) 証券化は保有している資産をオフバランス化(資産または取引について、企業会計原則に基づき作成された貸借対照表に計上されない状態)するものだからSPCが売り主と会計上連結されてしまっては意味がない。後述するように、売り主と仕組みとの間を倒産法上隔離するに当たって、売り主がSPCの株主権を自由に行使できては、売り主より高い格付けを取得することができない。こうしてほとんどのSPCは、スポンサーとの資本関係が存在しないように仕組まれている。チャリタブル・トラスト(慈善信託)がSPCの株主として存在しており、弁護士などが当初の発起人になってSPCを設立して株式を全額取得する。この株式を信託会社が全額譲り受けるが、同時に信託宣言という英米法特有の制度を利用して、譲り受けた後この株式を信託保有することを宣言する。この際、委託者であり、かつ受託者でもある信託会社は、例えば21年の間証券化の目的に従って株主権を行使する(端的にいえば何もしない)義務を負い、信託契約満了時には会社の残余財産をすべて慈善団体に寄付することを約する。ただし、この時点では案件は完了しており、期待される残余財産は当初の払い込み資本金のみということになる。このような仕組みにより、SPCは実質的に株主が存在しない状態となる一方、SPCの形式的な所有者は慈善団体に寄付することを最終目的にした慈善信託ーチャリタブル・トラストーということになる。 2.信託 典型的な信託契約というのは、大金持ちの老人(委託者)が父親が戦死してしまった孫たち(受益者)のために、自分が死んでからも遺産が適正に使われるように、信用のおける人(受託者)と契約を締結し(信託契約)、この人に自分の財産の相当分を委託し、孫が成人に達するまで年間一定の金額が孫たちに必ず支払われるようにし、この目的が完了したら残余財産をかくかくしかじかの人に分配してくれと頼むケースを想定している。このように3種類の当事者が関与する信託を他益信託、多くの場合は2当事者しか関与しない自益信託(設定時点で委託者=受益者であるような信託)である。自益信託の典型例としては、企業(受託者=受益者)が余裕資金を信託銀行(受託者)に委託して、その裁量有価証券投資を行ってもらい、そこから生まれた利益から信託銀行の報酬を差し引いた金額を受け取るといったケースが挙げられる。証券化に絡む信託は、この自益信託の形態をとるものがほとんどである。A社から資産を譲り受けたSPCが委託者兼受益者となって銀行に自動車ローンを委託し、そっくりそのままの権利を受益権証書の形でいったん取得する。ただし、受益権証書は優先・劣後の2種類存在するので、投資家が取得するのは実際にはそのどちらかであり、また、そのうちの一部ということになる。こうして、自動車ローンという資産が2種類の小口に分割可能な受益権諸所という有価証券に転換されるわけである。この場合、信託といっているものは実際には契約であって、会社のような組合ではない。しかし、上記の例では、企業が信託銀行に資金を信託する代わりに資産運用会社に出資して運用利益を株式配当の形で受け取る場合と比較してみると、そこには単なる契約とはいいきれない独立した経済実態が存在するようにも思える。実際、証券化との関係でいえば、SPCも信託も働きはほとんど同一であり、これを一種の組織として考えたほうがわかりやすい。さて、日本の税法では、課税対象を原則として組織の法形式に基づいて分類し、その結果を法人格を認める余地のない信託については原則としては税務上の透明性を認めるというアプローチをとっている。こうして、日本では信託勘定をSPVとして採用することによって米国のように税法を手直しせずとも、米国型の証券化スキームのほとんどを問題なく実現することが可能であると思われる。ただし、現在のところ、信託は証券化との関係では、証券取引法における「有価証券」を作り出すための機能を果たしていないという根本的な問題がある。 3.組合 法律的には民法上の組合と商法上の匿名組合がある。税務上は商法上の匿名組合とその他の組合(任意組合という)があり、共にそれそのものには課税がなされない。税務上の透明性を持つSPVということができる。税法上の任意組合は民法上の組合とかなりオーバーラップするが、契約的に組合の形態をとっていても実質的に社団性が強かったり、あるいはそれが法人課税の脱法であるような場合は、任意組合ではなく、人格のない社団として法人課税されることに注意を要する。つまり、税法上の任意組合は人格のない社団に対置される概念であり、この視点から任意組合かどうかが常に実質的議論されるのである。これに対して、匿名組合については、商法上匿名組合であるという形式要件を満たすと、原則として税法上も匿名組合として取り扱われる建前になっている。 仕組みの種類ストラクチャード・ファイナンスの仕組みは原資産特定型とストラクチャード・ビークル、ストラクチャード・カンパニーの3つに大きく分けられる。 1.資産流動化型(原資産特定型) アメリカの証券化商品はいずれも組成時点で原資産が確定しており、あとはこの資産からキャッシュフローを最終商品である証券へと何らかの形で送り込んでやるだけであり、格付け機関はこの原資産を分析し、商品の期限までに起こりうるシナリオを想定して、どの程度リスクが生じうるかを判断する。例えば、仮定として自動車ローン証券を発行した直後1929年に始まった大恐慌のような経済環境が商品の期限まで続いた時、どの程度貸倒が原債権である自動車ローンに発生するかを、過去の統計に基づいて分析、この部分を補える信用補填がなされれば、トリプルAを付与するわけである。このように統計的に信用リスクを把握できる資産をアクチュアリアル型と呼ぶ。 2.ストラクチャード・ビークル 1980年代前半のアメリカにおいて、組成時点ではどのような資産を組み込むかという方針のみが定まっているだけで、SPVの資産はカラであるようなものに、あらかじめ高い格付けを取得するような仕組みが登場した。その典型例がABCP(Asset Backed Commercial Paper)である。歴史上初のABCPはおそらく1981年にシティーコープの売掛債権等、購入用のビークルであるCAFCO(Corporate Asset Funding Corporation)ではないかと思われる。ABCPの基本的な仕組みは、設立母体(スポンサー)が、自分とは連結対象にならないSPVを設立し、SPVが購入してよい金融資産の種類や条件についてルールを策定する。例えば、「投資適格格付け(トリプルB以上)を有する企業が保有する、期間が1年未満の売掛代金債権で、別途定める信用条件を満たすもの」と決める、一方SPVの購入資金調達のため、一定金額までのCP(コマーシャルペーパー、約束手形)発行枠を設定する。そして、このCPの返済を確保するために高い短期債格付けを有する銀行からバックアップの供与を受け、さらに売掛代金債権に関し発生する貸倒リスクをカバーする為に高い格付けを有する第三者の保証を受けたり、その部分に見合う劣後持ち分(劣後債)を設定したりする。このような仕組みそのものを格付機関と擦り合わせたうえで、資産を購入する前にあらかじめCPの発行枠に対して高い格付けを取得し、以後実際に資産を取得するたびにCPを逐次発行して資金調達を行う。ABCPの発行体は実体のないSPVであることから、通常はスポンサー自らが管理人になり、自分の取引先と売掛債権の購入枠を設定し、購入事務、CP発行事務を代行する。ABCPの信用補填についても、スポンサー自らが提供する場合が多い。ABCPに高い格付けを取得するための信用補填としては、1年未満のバックアップラインはBIS(Bank for International Settlements、国際決済銀行)の自己資本規制上リスクウェート(リスクの重さ)が0%であるから、保証に該当する部分のみのリスクウェートで事実上スポンサーと同リスクのCPを発行することができる。また、スポンサーである銀行が不良債権問題等で格下げされた後は、この信用補填部分を外部から手数料を支払って購入したり、組み込まれた資産のリスク分散を細かく行ったり、その値洗いを頻繁に行ったりすることによって、スポンサーの信用力の制約を乗り越える工夫がなされた。日本でも1990年前後からアメリカやケイマン諸島に設立されたSPVが、日本に支店を持ち、日本国内で売掛債券の購入業務を行い、その資金調達をアメリカのCP市場でドル建てで調達して円に転換することにより、国内向けABCPプログラムがシティバンクや大手銀行によって行われた。96年の時点でABCPプログラムの発行残高枠は約2兆円。CP発行残高は5750億円に達している。

売掛金ファイナンスのような銀行のオンバランス業務(企業会計において、貸借対照表(バランスシート)に計上されている項目やその額、および計上されているという意味)をストラクチャード・ビークルに担わせると、オフバランス(簿外債務)業務であるスワップション(権利行使日に一定条件のスワップ取引を行うことができる権利を売買するオプション取引の一種であり、スワップ(swap)とオプション(option)を組み合わせた造語)から組成された最初のスキームが、1911年11月にメルリンチがスポンサーになったDPCがある。メリルリンチの当時の格付けはシングルAであり、この格付け自体は低くはないものの、デリバティブマーケットにおいては一般にダブルA以上の格付けを有していないと業務に制約が生じるとされる。そこで人工的にSPVに対して高い格付けを取得して、これを介して高い信用力が必要なデリバティブ業務を行おうという発想が生まれた。従来型のABSやABCPと異なり、DPCは証券やCPを発行して資金調達を行うことはない。DPCの目的は、スポンサー自身の格付けが低いために自らカウンターパーティとなることができなかったり、取引金額に制約があったりする相手方との間で、スポンサーに代わりデリバティブの契約主体となることにある。このため、デリバティブ契約のいわゆるカウンターパーティ・リスクである義務履行について、通常トリプルAという高い格付けを取得する。 3.保証専業保険会社:ストラクチャード・カンパニー ストラクチャード・ファイナンスとコーポレート・ファイナンスの境界線は、保証専業保険会社の登場によっていよいよ曖昧になってくる。もはや「仕組み」は適当ではなく、格付けされている主体は登録者が事務代行しているペーパーカンパニーといったSPVではなく、完全に独立した会社であり経営が行われている。さて、アメリカでは銀行の業務として信用保証が認められておらず、債券の保証業務はむしろ保険業として取り扱われている。ただ銀行も保険業を営んでおり、クリーン信用状と言われている。クリーン信用状とは クリーン・クレジットまたはクリーンL/Cとも呼ぶ。 船積書類の呈示がなくても支払いや引受けを訳する信用状のこと。その限りでも銀行保険業務を行うといえよう。しかし、保険会社は自己資本比率1%程度、銀行に(国際銀行でも8%)比べると非常に低いので、資本を有効利用できるという利点がある。このように債券の保証業務は専業保険会社か、自己資本比率に無頓着な外国銀行によって営まれ、事実、アメリカに進出した邦銀の80年代前半の主要業務のひとつが、地方債、社債の保証業務であった。[4]保証専業保険会社がストラクチャード・ファイナンスの領域に近づいたのは、1990年のFSA(Financial Securities Assurance)の登場である。FSAは従来型の地方債保証会社と異なり、ストラクチャード・ファイナンスに対する保証を主要業務としていることがあげられる。保証専業保険会社が提供している特徴的な保証形態があり、自動車ローン等のABSを一部ではなく、丸ごと全部保証するのである(フルラップ)。これに対し、保険会社は保証債務の額面のいかんに関わらずリスク部分のみを考える(従って、保険料も最初のいくらまでは何%、そのあといくらまでは何%と段階型の構造になっている)。自動車ローン等のABSは、多くの企業にとってはなじみの薄い存在である。特に、自己の保有する資産の信用リスクを格付機関に説明するという仕事は、財務部のスタッフにとって簡単な仕事ではない。また、これをABSを引き受ける証券会社のアドバイスに依存する場合、十分に競争力のある価格が引き出せないという懸念があり、また、メインバンクに比べると繋がりが薄く、売掛金その他の保有金銭債権の貸倒率というような重要な社内情報を開示する抵抗も強いだろう。そこで、トリプルAを有する保証機関に全額保証させてしまえば、発行体はそのような説明義務から解放されることになる。また、不良債権の証券化などの場合のように、発行体によっては自分の名前をマーケットで明らかにしたくない場合もあるだろう。この場合、保証機関にフルラップで自動車ローン債を発行できれば、発行体の匿名性を維持することができる。最後に、1社ではABSを発行するに足りる経済的規模に達しない会社にとっては、保証機関のフルラップ・スキームは債券市場に参入するための数少ない道の1つといえる。 次に、FSAという会社自身もストラクチャード・ファイナンスの技術を用いて人為的にトリプルAの格付けを維持できるように仕組まれている点で、従来の保険会社の在り方とは一線を画す。その後、もともとトリプルAであった既存の保証専業保険会社も地方債保証以外の分野への進出を機に、格付機関の変化に合わせて同様の信用コントロールを行うようになっていった。こうして、人為的にトリプルAを維持することを自己目的とした、ストラクチャード・カンパニーができあがった。保証専業保険会社の格付けコントロールの方法は、DPCのそれと類似している。保証した先の正味リスク金額を格付け機関との間で設定した基準や、保証時の個別の交渉で決定する。こうして決定された正味保証リスクの総額が、保有資産の正味現在価値で完全に埋められるように操作する。正味保証リスクについては、格付け機関が厳しいか環境下で発生するであろう貸倒損失をシミュレーションして決定する。また、保証先については発行体別、国籍別、業種別、格付け別といった、様々なリスク分散に関する取り決めがなされる。地方債については、格付け機関に長年のノウハウが蓄積されており、一定の基準を設けてこれに従って比較的裁量的な運営がなされ、一定期間ごとに状況を格付け機関にレポートする。一方、信用補填については、原則として案件ごとに格付け機関と交渉して正味リスク額を決定する。このように、ストラクチャード・カンパニーは、格付け機関をあたかも自己の監督機関であるかのように位置づけ、自主的に活動のほとんどすべてを開示し、トリプルAを維持することを至上命令として企業運営にあたる。ストラクチャード・カンパニーの登場は、資本市場で格付けというものが極めて大きな意味をもつようになったことの帰結とも言える。この先にあるのは、一般事業会社が格付けというものを極めて重視して経営を行う格付け経営(rating management)ということになるだろう。 倒産隔離(bankruptucy remotoness)A社と信託勘定の間に介在するSPCだが、これは資産をA社から倒産法上や会計分離するために用いられている。格付けを取得する場合における倒産隔離機能と呼ばれている工夫である。例えば上記のA社について、A社が倒産してしまったとする。この場合に、証券化商品が引当てにしていた対象資産をA社の更生管財人や債権者が差し押さえることが可能だとすると、トリプルAだった債券が結局A社の信用力に影響を与えてしまう。言い換えれば、資産の高い信用力をそのまま格付けに反映してもらうには、これを調達の主体の倒産リスクから隔離してやる必要がある。A社が自動車ローンを信託勘定に直接委託したうえで劣後受益権を保有したまま優先受益権だけを販売した場合、債券がA社の負債とみなされてしまう恐れがある。そのため、まず、A社とは資本関係のない独立したSPCに自動車ローンを売却し、ここで倒産法上は完全な売却を成立させてから、SPCにおいて債券の組成を行う。倒産隔離をどのように、どのくらい厳格に行うかは、格付け取得と投資家の納得性の問題であって、絶対的な基準が存在するわけではない。

日本でも2001年のマイカルの破綻における倒産隔離の問題が有名となった。マイカルには倒産隔離措置がなかったという点と真正売買(本当に売ったのか・買ったのか)がなされたのかという点が金融関係者の間で議論となる。同社は会社更生法の適用を申請し、同社がオリジネーターになり、自社の20店舗をSPCに売却したうえで借りて営業を継続した。マイカルは会社更生法の適用を受けて銀行融資などは金利減免の措置が取られたが、管財人は「実質的には店舗を担保にした資金調達。SPCに支払われる家賃収入をカットすべき」と主張した。結果的には受益証券の配当になる家賃収入はマイカル破たんでも債権カットされず、証券化商品として初の債務不履行(デフォルト)は免れた。[5] 真正売買の条件としては

が必要とされる。[6] 20世紀第4半世紀における金融技術金融商品や金融にかかるスキームを仕組む技術として、金融技術というものが明確に認識されるようになった。性格上分類するとリーガル・エンジニアリング、フィナンシャル・エンジニアリング、クレジット・エンジニアリングに大きく分けることができる。

クレジット・エンジニアリングフィナンシャル・エンジニアリングが市場リスクを操作する技術だとすると、クレジット・エンジニアリングは信用リスクを操作する技術だということができる。信用リスクとは、所与のものであった。格付けシングルAの企業は業績が良くなってはじめてダブルAになるのであって、人為的な技術でダブルAになるのではない。クレジット・エンジニアリングもこのようなことを可能にするわけではない。こうした企業が従来、有利な調達を行う手段としては、良い資産を担保にするということしかなかった。しかし、担保金融は調達する主体の信用リスクから独立ではない。企業が倒産すれば当然に影響を被る。アセット・ファイナンスとしての特徴をもったストラクチャード・ファイナンスにより、調達主体である企業から独立して、その企業が保有する資産の信用力に一義的に依存して資金調達を行うことができるようになった。ここから、信用力をコントロールする技術としてのクレジット・エンジニアリングが始まったのである。クレジット・エンジニアリングが可能となる為には、信用リスクにかかる数値化と客観化の2つの問題が解決される必要がある。証券市場では、格付けという工夫を通じて信用リスクの評価が参加者全員に共有されている。これが流動性の高い証券というものに付与されることによって、取引の対象となり、また、過去の客観的なデータから、付与された格付けのもつ統計的な属性を裏付けることも可能になった。格付けのシンボルの意味するところは、そのシンボルに属している具体的な債券について、不払いということから生じる統計的な確率があらかじめ定義された範囲に属しているということであり、それ以上の意味はない。 クレジット・エンジニアリングを構成する4つの要素[7] 1.倒産隔離の技術

2.信用リスク定量化の技術

3.補填の技術

4.仕組み分析の技術

証券化する仕組みの中で、原債券から投資家にいたる資金の流れに関与するすべての機関・企業のなかで、もっとも信用力が弱い機関・企業の格付けが、証券化全体の格付けの上限になってしまう、そのような信用力に劣る部分のことになる。

ストラクチャード・ファイナンスを利用した証券化商品ストラクチャード・ファイナンス商品等を次の2つに大別している。 (1)資産証券化商品(金融商品取引業等に関する内閣府令<平成十九年内閣府令第五十二号>の定義による)

(2)その他ストラクチャード・ファイナンス商品等

MBS(Mortgage Backed securities) 歴史上最初の本格的なストラクチャード・ファインナンスは、アメリカの公的モーゲージ・パススルー証券(以下MBS)である。実質的な発行体が公的機関であるものと、実質的な発行体が民間金融機関であるものと別れる。米国では公的MBSの残高が圧倒的に多いということもあり、MBSといえば公的なものを指す方が多い。MBSは主としてモーゲージ・バンク(日本でいう住宅金融専門会社に近い)やS&L(Saving&Loan Association 貯蓄銀行)が自ら貸し出した住宅ローン(モーゲージ)の中で一定の条件を満たすものを一まとめにして、このまとまりをプールと呼ぶ。プールから生じるキャッシュフローを表象する証券を発行し、これに住宅ローンの政府保証付き証券化を行うための政府機関(連邦政府抵当金庫、通称:ジニーメイ)の保証を受けたり、住宅ローンのセカンダリー・マーケット業務や保証付き証券化業務を行うための政府系金融機関(連邦住宅抵当公庫 通称:ファニーメイや、連邦住宅金融抵当公庫 通称:フレディーマック)などにプールごと売り渡して、これらの政府系金融機関が同様にそのプールから生じるキャッシュフローを表象する証券(MBS)を発行し、これを自ら保証するというものである。モーゲージ・バンクやS&Lにとっては、一種の資金調達になっているのだが、株式・社債・借り入れのように自己の保有する資産であるモーゲージをそのまま証券に転化することによって、実質的な資金調達をしている。もととなる原債権(住宅ローン)のプールからの元利払いをそのまま投資家に通貨させて支払うことから、MBSはパススルー証券と呼ばれる。住宅ローンは通常、元利均等毎月払いだから、パススルー証券の元利払いも原則としてそのようになる。ただし、プールの中には途中で期限前弁済されてしまうものや、延滞するもの、貸し倒れてしまって保証履行されるものがあり、正確に元利均等になるわけではない。また、期日における支払いまで保証するか、最終的な支払いのみ保証するかどうかは各金融機関によって異なり、原債権となるモーゲージの種類(固定金利、変動金利、超長期・長期、戸建てかアパートか)によっても出来上がりの商品が異なってくる。 こうして、MBSは、元利一括でクーポンが年1.2回支払われるだけの通常の公社債とは著しく異なる債券となる。特に、期限前弁済による影響を解析する必要があるので、プライシングやヘッジングは複雑である。アメリカでは公的MBSにかかる保証制度が日本の住宅金融公庫融資制度と同様の役割を担っているので、その発行量も財務省証券に匹敵する規模があり、アメリカのインベストメントバンクの重要な収益源となっている。日本でもアメリカのMBSを念頭において住宅ローン債権信託という商品が開発され、1992年には他の証券化商品に先立って証券取引法上の有価証券にまで指定されているが、その残高は実質的にゼロである。 ABS(Asset-backed securities)もう一つ代表的な証券化商品が、アセットバック証券である。1985年に自動車ローン証券と呼ばれるものが登場した。これはGMAC(General Motor Acceptance Corporation)のような消費者向け自動車ローン会社が、自ら貸し出した(オリジネート)自動車ローンを信託勘定に委託して見返りに信託の受益権証書を取得し、これをインベストメントバンクを通じて販売して自動車、ローンのオフバランス化を果たしつつ資金調達を行うというものである。MBSの場合と違って、政府機関等が保証をしてくれるわけではないので、統計的なリスクを把握したうえで格付けの高い銀行にその部分を保証してもらったり(一部保証スキーム)、一般投資家に販売する部分とリスクを吸収する部分の2つに全体を分けて前者に高い格付けを取得する(優先・劣後スキーム)信用補填というスキームがなされた。ABSは普通、パススルー証券の形態をとるが、原債権の期限が5年程度までなので、中期の商品となる。MBSと異なり売り手(オリジネーター)が、民間のクレジット会社でありアセット・ファイナンスというべき新しいコーポレート・ファイナンスを形成する。売り手自身の格付けが低くても証券化の対象となる資産の信用力が高ければ資本市場で低利で調達できるという意味でも、社債による調達に対する突破口となった。自動車ローンのような数がたくさんある金融資産のリスクは、仮に過去5年の平均貸倒率が2-3%であるとし、どんなに極端な状況でも10%以内の貸倒率のところに、99%の事例が入ることが立証されれば、この10%のローンに、トリプルAの金融機関からの保証状を取り付ければ、また、この10%の劣後債と90%のトリプルAの債券を仕組めば、その債権はトリプルAの格付けとして取得することができる。企業ファイナンスにおいて従来は「ある」もので「作り出す」ものではなかった信用力を操作することが可能となったのである。 次に、1986年に初めて登場したクレジットカード証券が挙げられる。これはリボルビング払いから生じたカード保有者に対する与信債券を証券化したものである。このリボルビングの発生源となる顧客との契約上の地位そのものを、マスタートラストと呼ばれる信託勘定に譲渡する。毎月新規発生と返済が永遠に繰り返すので、満期のある証券にすることができない。残高の変動もあり、返済より新規発生が上回る月は投資家が新たな資金を投入するというおかしなことが生じてしまう。そこで、過去の経験からいってこれ以上対顧客信用残高が割り込むことはない投資家受益権のみを証券化したうえで、期中の残高変動は残りの売主受益権にすべて吸収させることで、投資家受益権を期中には元本返済が発生しない商品に仕立てあげる。しか、らこれでは依然として満期が決まらないから、例えば5年後からは、マスタートラストに関する返済金をこれまでとは反対に投資家受益権に全額回すことによって、残高を落としていく。なお、期中に返済の方が新規発生を大幅に上まった結果、全体の残高が証券化残高を食い込んでしまうような事態になったら、その時点で満期のときと同様に返済金のすべてを投資家に回して、急速に残高を減少させて一種の期限前弁済をさせてしまうように仕組まれている。こうして例えば5年で元本返済がなされる期限前返済付きの証券に転換されるため、きっちりとした期限一括(ブレット)とは異なる、ソフトブレットと呼ばれる。他にもハードブレットや強制的期限前弁済が起こらないように工夫されたものが開発されている。

1996年の証券取引関連法案の改正により、少なくともABCPとその他のABSについては、SPCの発行する社債形態のものが解禁されることになった。これ以降はアメリカからの詳細な市場開放要求に応える形で、証券化商品の一層の規制緩和が図られることになり、SPCがCPを発行する際の障害が取り除かれ、SPCでもA-3以上の格付けさえ取得すればCPを発行できるようになった。一般に、日本においてCPはきわめて特異な発展をとげた金融商品ということができる。CPは1987年に初めて導入されて以来、発行適格である優良企業にとってはきわめて有利な資産調達ツールとして積極的に利用されてきている。アメリカでいわゆる広義の証券化・銀行離れが起こるきっかけとなった最大の要因の1つが、商業銀行のホームである短期金融分野におけるCPの普及であったことを考えると、日本国内でも銀行離れが進行しているが、CP市場は静かであるという印象を受ける。これの要因の1つにはCPの価格付けが企業にとって有利すぎるため、これを引き受けた銀行や証券会社がほとんどの場合売りさばけずに自己保有し、これをCP現先と呼ばれる超短期の運用で転がしてなんとか損の出ないようにしているというのが実情ではないかと思う[誰によって?]。銀行の場合、期末にはBIS対策からこのような保有CPを売却せざるをえず、これを投信等が買い叩いて損失が発生する。この損失と期中の運用収益を何とか見合わせているというわけである。なぜこのようなことをするかというと、企業にCPをださせずにローンを強要するような力は銀行には存在せず、企業からしても調達を全部CPに切り替えるほどの思い切ったところがほぼないので、銀行からすれば、取引触感で企業CPにはある程度の価格付けをして、その代わり、融資順位の方はしっかりとキープしたり、証券会社からすると次の社債主幹事に営業上繋げていく方が得策といえる。CPを引き受けている銀行や証券は、それ程インパクトであれば放っておいてよし、というような暗黙の了解が存在し、それがCP市場を「生かさず殺さず」の規模にしているのではないか。96年から発行が始まったABCPの価格付けは、最高短期格付けを取得しておきながら、優良銀行の調達コストと同水準(LIBORフラット程度)とそれなりの妥当な水準での引受けがなされているようである。この結果、ABCPと企業CPの価格体系が折り合わないまま併存しており、今後ABCPの残高が拡大するにれ、企業CPを含めたCPの価格体系が信用リスクに応じたものになれば、CPマーケットが発展する可能性がある。 証券化される金融債権の要件

アメリカでこれまでにABSの対象となった主な債券

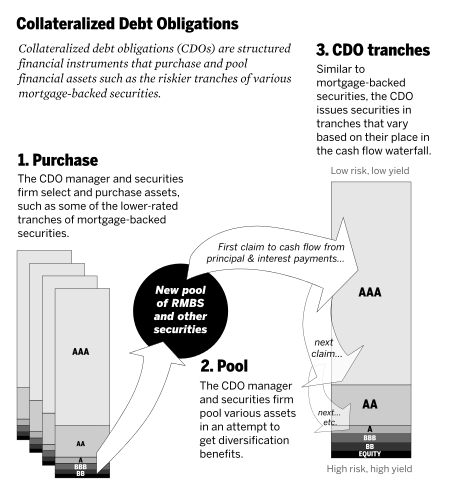

CMO(Collateralized Mortagage Obligation)従来のパススルー証券が住宅ローンのキャッシュフローをそっくりそのまま投資家に支払うのに対して、CMOはこれをいくつかの種類の異なる部分(トランシェ)に分けて発行する。住宅ローンは元利均等返済なので、元本残高が毎月提言していくが、この返済金をまず第一トランシェに、そして第一トランシェが返済されたところで第二トランシェにというように順当に充当していくことにより、満期や返済スケジュールの異なるいくつかのトランシェを作りだすわけである。これによって最も短期のトランシェは銀行に、最も長期のトランシェは年金にというように、それぞれの返済特性に合わせて適当な投資家に提供することができ、発行体によってより有利な条件での証券化が可能になる。その後、住宅ローンを証券化するだけでなく、市場からジニーメイやファニーメイが保証したMBSを購入し、これを信託勘定を通じてCMOに再構成するアービトラージCMOが大手インベストメントバンクから組成されるようになった。これによりMBSをCMOに構成することからも利益を得ることができ、その利益事態もレシデュアル債というCMO発行体のエクイティに相当する証券となり、これ自身が投資の対象となる。アメリカの公的MBSは金融機関のバランスシートマネジメントツールというよりは、アメリカの住宅ローン金融政策、あるいはこれを通じた社会政策の重要なツールとして、日本の住宅金融公庫融資と対置されるべきものである。この結果、1995年末、約1兆5700億ドルという財務省証券のような巨大な商品セクターとなっている。そういう意味ではCMO組成の材料は無限に存在するといってよく、最長期のものについては利払いを行わずにこの利息もより短期のトランシェに充当して最後に元加された利息とともに元本の返済を受けるようなトランシェ(Zピース)やリバースフローター(クーポンR%、これを金額が同じ2つのトランシェにさらに分割し、片方のクーポンはLIBOR+α%、残りのクーポンはR%-(LIBOR+α)%で計算する) CDO CDO(Collateralized Debt Obligation 債務担保証券)複数の社債やローン等のプールを裏付けとして発行される資産担保証券、あるいはそれに類似したリスク特性を持つ資産担保証券の総称。 CDOは社債や国債、貸付債権、ABSの他、クレジット・デフォルト・スワップなどのデリバティブ商品などを資産とするSPCを設立し、デット債、エクイティ債、デットとエクイティの中間のメザニン債を発行する。さらに、シニア債(資産担保証券(ABS)の発行に際してリスクを3分類した中で、最もリスクの低い水準の債券のこと。 「優先債」とも呼ぶ。 証券化商品のうち最も安全な部分)にスワップ形式(2つの通貨を交換するときに生じる金利差調整分のことをいい、高金利の国の通貨を買って低金利の国の通貨を売った場合に、その金利差分をスワップとして受け取ることができる)で取引されるスーパー・シニア債を発行するのも特徴。CDOでは、信用リスクをカバーするために、クレジット・デフォルト・スワップを活用する。これは価格変動(ボラティリティ)リスクと異なり、どちらかと言えば元本割れリスクを補完するものでプロテクションとも呼ばれ、その相手をカウンターパーティーと呼ぶ。カウンターパーティーは、SPCに対し資産の元本保証を行うため、当然に高格付けが必要とされる。 狭義のCDOは、信用リスクと企業の負債(=借入金+社債)が対象資産となり、信用リスクと貸付債権及び、例えば私募債のような投資証券ということになる。一般的に、大口の債務者は金利変動型の長期借入を行った場合、金利環境を見ながら金利を変動から固定、あるいは固定から変動等、金利スワップでより低利の資金調達を行おうとする。これにオプション取引を加えて、さらに変動リスクをカバーする場合もある。シンセティックCDOといい、疑似または合成債務担保保証兼と訳し、クレジットデフォルトスワップ契約(CDS契約)、担保債券等を裏付けとして、信用リスクの証券化を行うものである発行体となるSPCは、債券を発行し、投資家より支払われた債券の発行代わり金で担保債券を購入する。担保債券は、通常の場合であれば投資家への元本償還原資へと充当されるが、裏付けとなっている参照プールに当初想定された以上のクレジットイベントが発生し、劣後トランシェに相当する免責金額を超えた損失が発生した場合、当該担保債券が損失の填補に用いられる。SPCは参照プールに係るCDS契約をスワップカウンターパーティーと締結する。また、投資家に支払われるクーポンなどの支出とSPCが受け取るCDSプレミアム、担保債券利息等の収入とのミスマッチを解消するために、金利スワップ契約(IRS契約)が締結されることがある。[11] [12] CLOCLO(Collateralized Loan Obligation)とは、複数のローンを束ねたプールを裏付とした証券化商品である。また、複数の社債を束ねたプールを裏付とした場合はCBO(Collateralized Bond Obligation)と呼ばれる[13] ローン先が中小である必要はなく、大企業や自治体向けでも問題はない。複数の貸付債権を束ねて。「債権者区分」などにトランシェされた貸出債権をそれに見合った格付けを付与して、証券を投資家に販売するというもの。大企業に比べて、中堅・中小企業は財務基盤が弱いのが一般的、低格付けや無格付け等、単独では証券発行市場で調達が厳しい企業が多いのが現実である。もともと、リコースローンは保証人と不動産等の物的担保が必要であり、金融機関の保全を固める一方で、担保が債務者自身の信用リスクを補完することで成り立っていた。しかし、債務者の信用リスクを金利に反映すると、多くの企業は高い金利に悲鳴をあげることになる。しかも、既存の借入金利にまで高い金利が適用されると、破綻する債務者もでてくる。金融機関にしてみれば、金利を上げたばかりに破綻されるのも困りものだ。そこで都合のよい仕組みがCLOである。 [14] RMBS 宅ローン債権を担保として発行される証券を特にRMBS (Residential Mortgage-Backed Security、住宅ローン担保証券)と呼ぶ。 現在では、多くの場合単にMBSといえばこのRMBSを指し、RMBSは、政府またはGSE (政府関連機関)がその元利金支払を保証しているエージェンシーMBSとそれ以外のノンエージェンシーMBSに大別される。 エージェンシーMBSとは、MBSのうち、政府またはGSE (Government Sponsored Enterprise、政府関連機関)がその元利金支払を保証しているものをいう。 エージェンシーMBSの取引においては「TBA取引」が頻繁に用いられる。TBAとは “To Be Announced”の略で、TBAの売買当事者はモーゲージ・プールを特定せず、 モーゲージ・プールの条件(クーポン、満期、支払保証者となる政府関連機関等)のみを設定し、1-3か月後の受渡しの契約を締結する。 実際のモーゲージ・プールは売り手が決済日の48時間前までに特定し、買い手に通知する(48時間ルール)。 売り手にプールを決定する権限があるため、TBAの価格はCheapest-To-Deliver(最割安銘柄)、すなわち受渡し条件を満たすプールの中で最も割安なプールの価格をベースに決定される。 RMBSの多くは「パス・スルー(Pass Through)」と呼ばれる形態をとっている。パス・スルーとは、住宅ローン債務者から支払われる住宅ローンの元利金返済が手数料などを除きそのままRMBSの元利支払いとなることを意味する。 [15] (J)REIT森ビルは、不動産投資信託(REIT)の資産運用会社として、2000年2月に森トラスト・アセットマネジメントを設立。同年10月には、総合不動産投資顧問業を第1号で登録。2001年10月に森トラスト総合リート投資法人を設立、2004年2月には東京証券取引所不動産投資信託証券市場に上場したと記載がある[16]。このような会社を設立して、取得資金の全額を株式で調達ために、株式を東京証券取引所に上場して一般投資家から資金を調達しようという仕組みをREIT(Real Estate Investment Trust 不動産投資信託)という。オフィスビルから得た賃料収入は、経費を控除後、株式の配当として投資家に配分、この際REIT固有の損益(賃料収入-経費-償却費)が生じるが、税法の基準を満たしている限り、森トラスト自体に事実上法人税課税が発生しないようになっている。その結果、投資家は利回り低下を回避しながら投資が可能となる。事実上の無課税という視点から定義しなおせば、「法人税の対象となる会社や事業信託が内外の不動産に投資したうえ、その資金をエクイティ(会社であれば株式)やデット(社債、借入)で調達する仕組みで、税法所定の基準を満たすことによって投資主体に対する法人課税を実質的に免除されているものをいう」ということになる[17]。このようにREITは不動産投資の要素である現金利回り・キャピタルゲイン・税効果のうち、特に投資家サイドの税メリットの相当程度を放棄する代わりに、不動産を有価証券に転換することで、不動産そのものを 処分しなくても有価証券を売却すればよいように「出口を確保した」商品ということができる。これにより、投資家は出資の額を限度に責任を負担するリミテッド・パートナーとして、投資リスクを限定しつつも、不動産のオーナーとしての利益を税メリットまで含めてある程度享受できる一方、ファンドマネージャーに 投資事務代行をしてもらうことができる。ただし、パートナーシップの持ち分そのものの流動性は必ずしも高くない。[18] ストラクチャード・ファイナンスの主な効用証券化証券化の定義と4つの要素 ここでは最大公約数として、岩村充による定義を引用すると、“証券化とは、企業や銀行がその保有資産を新たに設立した資産保有の為の仕組みに移し、移した資産を保有するための資金調達を、自己資金から、そうした仕組みが発行する保有資産を裏付けとした証券発行による資金調達に切り替えること”。この定義を分解してみると、

ということになる[19]。そして、証券化のスキームに共通する特徴を分析して本質を導きだした結果、証券化固有のセカンダリー・マーケットの付与という要素と、「有価証券」にするという字義通りの要素を取り出すこと。そして、下記において日本における狭義の証券化について述べてみたい。

ファンドの実情にあわせた最適な調達条件での資金調達を図り、資産規模や売却時期等に応じて「個別売却/一括売却」「入札/相対取引」「直接探索/媒介による探索」などの売却方法を選択したうえで、幅広いネットワークを通じて売却先候補者を探すことをしている。[21]

流動化日本でストラクチャード・ファイナンスが紹介された当初「セキュリタイゼーション」「証券化」という呼称が一般的であった。その後は「流動化」という呼称が一般的に使われている。

*流動化とは何か 流動化3つの類型 1.疑似証券化 仕組みとしては証券化と同様の複雑なものを有しているが、最終商品が「有価証券」として認められないもの。証券化商品に至らない流動化商品は、債券型、信託型、任意組合型、匿名組合型の4つになる。流動化商品と証券化商品の基本的な相違点は1.CP・社債という伝統的有価証券の私法的枠組みに入るかどうかという点。2.販売に当たってよい業者に特定債権法上の小口債権販売業者の免許を取得したリース・クレジット会社が含まれるかという2点である。すなわち、流動化商品を固有に認める必要があるかは、ノンバンク等にも小口債権販売業者として取り扱いを認めるか否かという点である。信託型商品については、もともと取り扱いが信託銀行を主体とする金融機関に限られている為、小口債権販売業者という固有の販売ルートを維持する必要が薄く、むしろ、金銭債権信託の受益権は有価証券に指定して、投資家保護の一般法たる証券ン取引法により規制する事が望ましい。残りの商品は、すでに述べ払い代金債権型をs中心に流通ルートが確立されており、証券化の外となる。これらも有価証券指定した上で、小口債権販売業社をより広く特定債権法関連商品を証券業者(ブティック・ハウス)として、このような特定債権専業証券業者を個会社として位置づけることになる。

不動産特定共同事業法に基づく不動産流動化の仕組みは、多数の小口投資家が共同で、不動産を保有するが、その運営は多くの場合に売主兼マネージャーである不動産会社に委託する。SPVには任意組合や匿名組合、不動産信託を利用し、これにより投資家が不動産の所有者として税メリットを享受できるように仕組む訳である。 組合スキームの場合、運営の客観性を確保する為不動産管理信託が併用され、この結果大蔵省の規制が同種商品に及ぶことになり、他の金融商品との関係で金額等が規制されていた。このような税メリットを狙った仕組みは、投資家が税効果を享受できないと本質的には意味がなく、不動産取引の枠組みの外に出る訳にはいかない。ただし、不動産取得の資金調達は、持ち分投資(エクイティ)だけではなく、負債調達(デット)と組み合わせることで最大の効果を発揮できる。デット部分の流動化は、純粋な金融取引として証券化への発展が自然と期待できる。 2.相対的流動化 SPVが介在せずに売り手と買い手が相対で直接資産を取引するが、売り手にとっては証券化と同様の対外的コントロールを維持した資産の処分、資産を利用したファイナンス効果が得られるもの。貸付債権流動化とは、銀行が企業等に貸し出している貸付債権(金銭消費貸借契約)を、借入人との関係は維持したまま、ほかの金融機関や機関投資家に売却(指名債券譲渡)したり、会計・税務上売却と同等の効果が発生する取引(ローン・パーティシペーション)を行い、見返りにその貸付債権の時価を代金として受領する取引を言う。貸付債権流動化とは、欧米で一般的なローン・パティシぺーションとか、サブ・パーティシペーションとの言われる取引を日本は導入しており、貸付債権の種類別にみると、住宅ローン流動化、地方公共団体向け貸付債権流動化、一般貸付債権流動化の3つがある。このうち住宅ローン流動化には住宅ローン債権信託という証券化商品と住宅抵当証書方式と呼ばれる相対的流動化商品の2種類がある。一般貸付債権というのは、個人向けの販売が許されておらず、法人のみとなっており、短期貸付が中心となっている。日本で行われている流動化の法的な枠組みは、指名債権譲渡型とローン・パーティシペーション型の2種類が存在する。銀行が企業に短期貸付を行う場合、約束手形を差し入れることが多い、これを単名手形という。手形は債券者である銀行にとって有利であることから、この方法が一般的になる。しかし、単名手形も約束手形であるから、法的には裏書さえすれば譲渡できる。問題は、この裏書譲渡により、銀行が裏書人として遡求義務という債務を負担するので、銀行にとってはその貸付債権をオフバランス化したことにならない。ところで、手形法上、裏書に際して「引受無担保」というような文言を記載して裏書譲渡した場合、裏書人は遡求義務を負担しない。これに目をつけた外資系銀行が着目して、自行が貸し出した商社向けの手形にかかる単名手形を、無担保裏書の方法で地銀に譲渡し、アメリカのローン・パーティシペーションと同一の効果が得られるような仕組みを開発し、一般貸付債権流動化が解禁される前から相当な規模の取引を行っていた。

3.バランス操作型流動化 相対型であるが、共同債権買取機構やSPCといった最終投資家とはいえない中間的な主体に対して流動化をするのみで、売主にとってのファイナンスという意義が希薄となり、オフバランス化のもたらす効果があるもの。共同債権買取機構(Cooperative Credit Purchase Company、以下CCPC)は1993年に銀行の不良債権処理を促進するため、担保不動産、不動産担保債権を譲り受ける会社として、銀行界が共同出資で設立したものである。もともと、担保不動産を買い取って転売するような発想だったが、CCPCが簡単に販売できるものは銀行でも同様のため、担保処分が困難な不良債権を買い取って銀行に損失を前倒しさせ、その後時間をかけて担保処分をできるようにするという点に重きが置かれることになった。具体的には、銀行がCCPCに延滞中の不動産担保付債権を譲渡したいと打診、CCPCにおいて担保不動産の価値を評価し、価格査定委員会という内部の意思決定機関の議決を得て買取価格を決定する。価格が決まり次第、銀行は指名債権譲渡の方法で、この債券をCCPCに譲渡するが、CCPCの買収資金は同じ銀行がCCPCに対して融資を行うことによりなされる。結果的に、銀行からみると、不良債権がより額面が小さいCCPC向けの融資に振り替えられ、この差額を譲渡損失として認識し、CCPC存続期間の10年で担保の処分が行われる。 アセット・ファイナンス通常ファイナンスといえば、バランスシートの右側の活動である。企業の資金調達は、借り入れや普通社債等「負債」とされるデット・ファイナンスと、新株発行や転換社債等のように「資本」と関連するエクイティ・ファインナンスとからなるのが一般的な考え方であった。これに対して、バランスシートの左側にある「資産」を利用した企業の資金調達が、アセット・ファイナンスである。

1.レバレッジド・リース リース期間を物件の法定耐用年数よりも長く設定することにより、各期のリース料を低くしてユーザーの利益を図るとともに、レッサーに税メリットを与えることである。レッサーは物件の購入資金の80%程度を借入金に依存しながら物件所有に伴う税務上の効果を享受する方法により税メリット(課税の繰り延べ)を得られるため、レバレッジ(てこ)の名があるとされる。理論的には、リース会社そのものがレッサーとなって行うことは可能だが、高収益をあげている事業会社などの投資家を募ってレッサーになってもらい、リース会社はこの募集にあたるシンジケーターとして、さらにレッサーとしての業務を投資家に代わって行うエージェントとして機能しなければならない。

税効果をエクイティ投資家に移転する為の仕組みとしては、任意組合や匿名組合が利用される。 1.航空機を取得する特別目的会社(SPC)を設立する 2.SPCは、売買をコントロールする点からレッシーを介してメーカーから航空機を購入 3.SPCは別途エクイティ投資家との間で匿名組合契約を締結する 4.複数の投資家からの出資額は代金の2-3割となる匿名組合契約を締結 5.購入代金の残額は銀行等からSPCが借入れ、匿名組合の組合員である投資家は資金拠出しただけで、営業はあくまでSPCの名義・計算で行うのであるから、銀行は投資家に法的責任追及することはできない。 SPCは航空機の他に資産が無い為、銀行貸し付けはSPCにとって、レッシーである航空会社からのリース収入と航空機の換価価値(物の値段を見積もること。値踏み)のみを引き当てにしたノン・リコース・ファイナンスに (返済の原資(元手)とする財産(責任財産)の範囲に限定を加えた貸付方法)仕組まれることになる。 6.匿名組合に基づく出資は、名前こそ「出資」だが営業者であるSPCからすると負債であり、組合にかかる損益の配当は税法上SPCの益金、または損金に計上できることになっている。そこでリース事業の損益は、「リース料収入-(金利費用+その他経費)-減価償却費」を投資家に配当することにより税効果を享受することができる 7.資金繰りとしては「リース料収入-(元利払い+その他経費)」をプラスになるようにすることで、投資家は税務上の損失を一種のペーパー・ロス(購入価格と現在価格との差額分の損失)として享受できる。 [25]

アセット・ファイナンスは資産の信用力に注目したファイナンスであるから、従来的な大企業・中堅・中小・個人といった顧客分類を保有資産ごとに、さらに信用力の把握と、これに基づく金融機関の価格付けの設定が可能となる。これにより例えば銀行は、資産の健全化を維持しながら、リスクが高いとされている大企業以外にも投資を拡大することが可能となる。 ストラクチャード・ファイナンスの金融技術ファイナンスの形式転換を行う技術には、大きく分けてSPV介在型と直接型の2つがある。 1.ファイナンスの形式転換 SPVを介在させて、資金調達者とSPVが形式転換前の形態でファイナンスを行った以上、SPVと投資家との間はこれと異なる形態でファイナンスを行う手法がある。 また、SPVを介在させることにより倒産隔離が可能になるため、高い格付けを取得するなどのクレジット・エンジニアリングが併用されることが多い。

これに対して、SPVを介在させないで主として法的な枠組みの工夫で転換をするのが直接型である。ファイナンス・リースやローン・パーティシペーションがこれに属する。少し毛色が異なるが、株式や永久劣後債のように期限のないエクイティ型(株主資本)の商品を、直接型で実質的に債券に転換するものがある。 1.MMPS(Money Market Preferred Stock) 株式が実質的にCP(Commercial Paper)に転換される。税法上益金不算入の制度が存在しているので、税後の配当利回りが表面的な配当利回りよりも高くなる場合があり、この特性を生かした商品が1980年頃に米国で一時普及した。最近では投資家側の税メリットを利用した低利調達という側面よりは、実質的にCPでありながら自己資本にカウントされる優先株式であるという特性により、負債比率改善等の効果もった財務商品として位置付けることもある。典型的なものとしては、税法上株式として認められる最短期間(米国では49日)語に償還可能な優先株式を、不動産を保有しているという理由で赤字が見込まれる子会社等が発行して、投資家の益金不算入制度利用後の税後利回りがCPよりは高いことを売り物に、49日ごとに投資家に入札させてこれを売りさばく。赤字会が発行する理由としては、そうでないと発行体は金利収入があり、課税所得が発生してしまうことになる。また、赤字会社の優先株式であるので、何かしらの信用補填なしには誰も投資しようとしない。そこで発行体が親会社に転貸する貸出金を高格付けの銀行が保証し、これを裏付けに優先株式に高い格付けを取得する。こうして優先株式が事実上CP調達に転換されるわけである。 2.VRN型永久債(Variable Rate Note) 永久劣後債を3ヶ月程度の変動金利建てとしたうえで、利払い日こごとにディーラーに売る権利を可能としたうえで、毎回入札方式(競り下げるのでDUTCH ACUTIONとよばれる)で値決めをすることによって短期商品に転換したVRN型となる。

キャッシュフローの再構成には、デリバティブを利用する方法と仕組みそのものによる方法の2種類がある。 1.デリバティブを利用する方法 固定金利の原資産を変動金利にしたり、変動金利の原資産にキャップ(金利を原資産としたオプションの種類の1つで、変動金利の上限を定めることのできるオプションをいう)やフロアー(金利を原資産としたオプションの種類の1つで、変動金利の下限を定めることのできるオプションをいう)をつけたり、単純な利付債を株価連動にしたりといった場合、デリバティブを利用することが多い。この古典例がリパッケージ債である。具体的にはSPVがスワップやオプション等のデリバティブを利用して原資産のキャッシュフローを変換する。一般に、スキームに関与する主体が複数の場合に、スキーム全体の格付けがこれに関与している最も格付けの低い主体の格付けを超えることができないという原則をウィーク・リンクという。最近では仕組みが多様化・複雑化してきいることもあって単純に当てはめられないケースがあるが、リパッケージ債や単純な証券化の仕組みなどでは依然として、重要な原則である。 2.仕組みそのものによるキャッシュフローの再構成 モーゲージのyほうに、そもそも原資産のキャッシュフローが複雑でスワップが利用できない場合や、カウンターパーティの信用力を仕組み全体の信用力に影響させたくない、あるいは信用力を操作する観点から優先・劣後スキーム等をとりたい等の事情がある場合、SPVを介在させてキャッシュフローを直接再構成する必要がある。また、CMO(Collateralized Mortagage Obligation)のようにキャッシュフローを分解して異なる商品を作り出すような場合、SPVを介在させて分解するほうがはるかに簡単である。株式を信託したうえで、投資家受益権を元の株式と同一にせず、例えば、第一受益権は配当のみを受領し、第二受益権はキャピタルゲインのみを受領するように変形した株式ストリッピングがあげられる。 ストラクチャード・ファイナンスの金融技術2金融の技術は一般的にアービトラージ(裁定)の技術とリスク・コントロールの技術に大きく分けられる。金融取引は一般にアービトラージから得られる収益を求めて拡大し、このアービトラージを背後から支えるためにリスク・コントロールの技術が拡充されるということがいえる。

1.市場アービトラージ 市場アービトラージで古典的なものとして、金利・為替の直先スプレッド(外国為替相場における、直物為替相場と先物為替相場の差)である。為替スワップについての直先スプレッドは市場が完全で投資対象のリスクプロファイルが同一である限り、結果的にはリターンは同じという考えで決定されるが、実際には為替レート・金利水準がその通りでなければ、理論的な水準に達成されるように裁定取引(アービトラージ)が行われる。 2.米国住宅ローン金利に内在するアービトラージ 米国の古典的な住宅ローンは、最終期限が30年で、元利均等払いであることから、その加重平均期間は12年程度となり、金利決定にあたり、30年が金利の基準とされていれば裁定取引が存在することになる。次に、固定金利の住宅ローンは、手数料なしで全額期限前償還することができるため、市場金利が低くなると借り換え需要が増加、期限前償還率が上昇し、金利が高くなるとその逆の現象が生じる。このように一種のコールオプションを売っていることになり、しかし、そのキャッシュフローの特性はきわめて複雑であり、オプション・プレミアムを正確に計算することが困難なため、このプレミアムを金利の中に正しく織り込めていない可能性があり、ここにも裁定取引が存在する。 3.金利の期間構造 金利の水準は期間ごとに異なる。これは主として、将来の金利に対する予測と資金を固定化することに対するプレミアムが、期間によって異なるとされている。このような期間と金利の対応をイールドカーブという。一般には後者の要因が働いて、長い期間ほど金利が高くなる傾向がある(順イールドカーブ)が、将来の金利がこれから低くなるという予想が一般的であれば、目先の金利はそれに見合うだけ高くないと、長期で運用したほうが良いということになるので、短期になるほど金利の高い、逆イールドカーブと呼ばれるような期間構造となることもある。

税金・補助金の制度、規制そのものが国や地域によって異なっており、あるいは内在的な歪みがあることから生じる、制度アービトラージである。 1.タックス・ファイナンス 資金の調達者のタックス・ポジションとエクイティ投資家のタックス・ポジションが異なることを着目して、税メリットを後者にとらせるような仕組みを工夫して、そのメリットの一部を調達コストに還元する。税メリットには、税金がそもそも軽減されるタイプと、損益の発生をずらせることにより税金の支払いを繰り延べることでメリットを得るタイプの2つがある。 2.ダブル・ディップ あるリース取引がレッシー(ユーザー)の所在国で金融取引とみなされるために、レッシーにおいて資産計上して税務上もレッシーが償却せねばならないことになっているとする。ところで、このリースがクロスボーダーのレバレッジドリースに仕組まれており、レッサーはレッシーとは異なる国の法人であるとすると、2国間の税法は必ずしも同一ではないから、この取引がレッサーの本国では、リース取引とみなされ、レッサーも同国で資産計上して税務上償却損を認識できるということが起こりうる。同一経済取引について、2つの主体が減価償却を行えることになるから、この余分な償却から生じる税メリットを全体の価格に反映させれば、通常の仕組みよりも安いコストで仕上げることができる。当事者からすれば、両方からうまいものをすくいあげる(dip)ことになるので、ダブル・ディップといわれる。 ただしダブル・ディップはリーガル・エンジニアリングの中でも最も高等な技術として、この種の仕事に関わる金融マンなら一度は夢見る挑戦だということができる。 3.規制緩和のアービトラージ ある業界が強い政府の規制下にあったり、独占状態、寡占状態にある場合、その業界が提供している商品の価格には一定の超過利潤が含まれている可能性が高い。 このような状況が規制緩和によって崩されると、多くの場合超過利潤が顕在化されて、その再分配が行われる。さて、このような超過利潤は理論的には消失すべきものだが、規制緩和をしたからといって、即時に消失するものでもなく、むしろ、規制緩和のなかで新しい競争の枠組みや商品が生み出される過程で徐々に理論的な水準に収れんしていく可能性が高い。そこで、金利・為替の裁定取引と同じような形で、超過利潤を消失されるような動きの中に収益機会が生じることになる。

信用リスクによるアービトラージの古典的な例は、預金者と銀行の関係にみることができる。ある企業の信用リスクをとりにいけるだけの技量のある銀行と、素人の預金者の間に、リスクに対する認識の差があるということが、銀行が成立する一つの要素である。両社に差がないと、預金者が自分から貸付をした方がより多くの利潤を得られることになるからである。 1.ジャンク・ボンド ジャンク・ボンドとは、主要な格付け機関から投資適格格付け(トリプルB以上)を得ていない社債を指す。ジャンクという語感からすると、危ない社債をイメージするが、例えば長期債格付けダブルBといえば、銀行の世界では優良取引先の範疇に属するものが多いのである。ところが、証券の世界では、投資適格ではなくなった瞬間から投資家のベースが一挙に減少する。この結果、投資適格であったときに享受していた流動性が極端に悪化するので、信用リスクからして適正と思われる水準以上に価格が下落するということが起こる。こうして、銀行がしのぎを削って貸し込もうとしている先のボンドが、投資適格でなくなったという一時をもって非常に高い利回りで取引されるという現象が生じうる。また、より格付けの低い銘柄になればなるほど、企業の信用リスクをみられるという自信のある投資家しか手が付けられないが、逆にそのような投資家にとっては資本市場のプライシングが相対取引のプライシングよりも有利ということがありうる。このようにジャンク・ボンド・ビジネスは、間接金融のマーケットと直接金融のマーケットとの間で、同一の信用リスクを有する企業に対する評価が異なっていることを利用した、信用アービトラージであったということができる。 2.信用アービトラージとしてのストラクチャード・ファイナンス 信用アービトラージは、ある一定の信用リスク・プロファイルを特に選好する投資家が存在している結果、そのようなリスク・プロファイルを有する商品のプライシングが特に調達者にとって有利となる場合にも成立する。より一般的に、広義の証券化、機関化が進行して、資金の給与者が銀行等の間接金融機関に比べるとリスクをより好まない機関投資家中心になってくると、機関投資家の投資基準に合致するような高い格付けを有する商品がより有利なプライシングを享受する可能もある。 このように、自分の欲しい格付けを作り出すクレジット・エンジニアリングとしてのストラクチャード・ファイナンスは、信用アービトラージを可能にする基幹技術であるということができる。

もしあらゆる投資家がすべての金融商品に等しくアクセスでき、また、同一の尺度で個々の金融商品を評価して値決めをするのだとすれば、完全な一物一価が成立して、企業の資金調達コストは、純粋にその企業の信用リスクと期間や担保といった調達の条件のみに規定されるであろう。しかし、実際には、これ以外に「誰から調達するか」「何で調達するか」によってプライシングが異なるのが通常である。これは、現実には資金供与者が、その種類(セグメント)ごとに固有の特性を有しており、必ずしも相互の間に連絡がないことから、そのセグメントごとに需給関係が成立することによる。セグメンテーション・アービトラージ(segmentation arbitrage)とは、このような投資家、あるいは投資家とセットとなっている金融商品のセグメント間で一物二価が存在することを利用したアービトラージである。 1.小口化 古典的な手法が、小口化の技術である。一般に小口資金は大口の資金に比べて運用対象が限られている。そこで、大口の投資を小口化してやることによって、大口投資家を相手にするよりはよいプライシングを獲得することが可能になる。銀行は小口の預金をまとめて、大口で運用することによって、信用リスク・テイクによって本来得られるべき利ザヤ以上の利益を生み出している。ただし、小口化によって、事務コストの増大、理論的に考えたほどのメリットが得られないことがある。また、一般に大衆を相手にする投資商品を扱う募集者には、消費者保護の観点から高度の責任が要求される。 2.法的性質の転換 セグメンテーション・アービトラージを狙うには、CMOのように期間(短期、中期、長期、超長期)、クーポン(固定、変動、ゼロ・クーポン)などを変えるだけではなく、そもそも商品の法的性質を転換することが有効な場合が多い。特に、機関投資家の場合、それぞれ特有の投資規制があることから、これを念頭においた商品設計を行うことによって、より有利なプライシングを得ることができる。法的性質の転換という観点から、貸出の減少に悩んでいるものの、証券投資でもよいと割り切れてもいない機関投資家的間接金融に対して、セカンダリー・マーケットで利回りの高い証券をSPVを介してローンに転換してやるようなスキームを反証券化(descuritization)という。 参照

参考文献

関連項目

外部リンク |