|

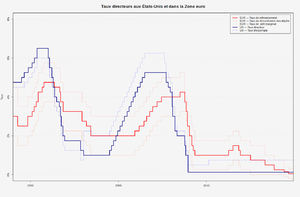

Taux de rémunération des dépôts Le taux de rémunération des dépôts, ou taux de la facilité de dépôt, est le taux d'intérêt fixé par la banque centrale auquel sont rémunérés les dépôts que placent les banques et autres établissements financiers auprès de la banque centrale. Il fait partie des trois taux directeurs. ConceptLe taux de rémunération des dépôts permet à la banque centrale de rémunérer les dépôts des banques commerciales sur leur compte à la banque centrale. Il s'agit d'un outil de régulation macroéconomique. Pour inciter les banques à prêter plus (et ainsi stimuler la croissance), la banque centrale peut baisser son taux de rémunération des dépôts ; pour freiner l'inflation (et ainsi refroidir la machine économique), la banque centrale peut augmenter son taux de rémunération des dépôts[1]. En effet, si le taux de rémunération des dépôts est inférieur au taux du marché, cela incite les banques à utiliser leurs liquidités excédentaires pour prêter. S'il est supérieur au taux du marché, les banques commerciales sont incitées à déposer leur argent[2]. HistoriqueLe taux de rémunération des dépôts est plafonné par les politiques américaines du New Deal afin d'inciter au maximum les banques à prêter. Le plafond est supprimé dans les années 1980[3]. Afin de stimuler la croissance dans le cadre de la Relance Mauroy, le gouvernement Mauroy décide d'abaisser le taux de rémunération des dépôts en 1981[4]. Afin de stimuler la croissance après la crise économique mondiale des années 2008 et suivantes, la Banque centrale européenne décide d'abaisser le taux de rémunération des réserves obligatoires minimales des banques qui était de 1 % en 2010, puis a atteint 1,5 % en [5], avant de redescendre à 1,25 % puis 1 % en [6]. Ce taux est devenu négatif depuis (−0,5 % au [7]). La situation économique gradée à la suite de la Crise économique liée à la pandémie de Covid-19 incite la BCE à maintenir un taux de refinancement proche de 0 %[8]. Une étude menée en 2019 par Lawrence Summers montre qu'un taux de rémunération des dépôts négatif entame la rentabilité des banques commerciales, et les entraîne à augmenter les taux d'intérêts sur les prêts qu'elles accordent aux ménages et aux entreprises[9]. Des systèmes à deux paliers sont créées à la suite de la publication de cette étude[10]. Toutefois, une étude de 2016 de Demiralp, Eisenschmidt et Vlassopoulos montre que l'augmentation des liquidités en excès d'une banque d'un point de pourcentage conduit à une augmentation de 0,01 point de pourcentage de ses prêts aux ménages et institutions non financières[11]. Voir aussiNotes et références

Liens externes

|